Малый и средний бизнес в Казахстане: три квартала замедления деловой активности

Исследовательская компания United Research Technologies Group (URTG) представила результаты комплексного исследования «Бизнес-барометр МСБ Казахстана», проведенного во второй половине июня и первой половине июля текущего года с оценкой текущей ситуации и ожиданиями бизнеса на III квартал 2025 года.

В опросе участвовало 500 субъектов бизнеса, представленных оптово-розничной торговлей, сферой услуг, строительством, сельским хозяйством и промышленностью. Выборка построена с учетом региональных и отраслевых квот, а также размерности и вклада субъектов МСБ в ВВП страны.

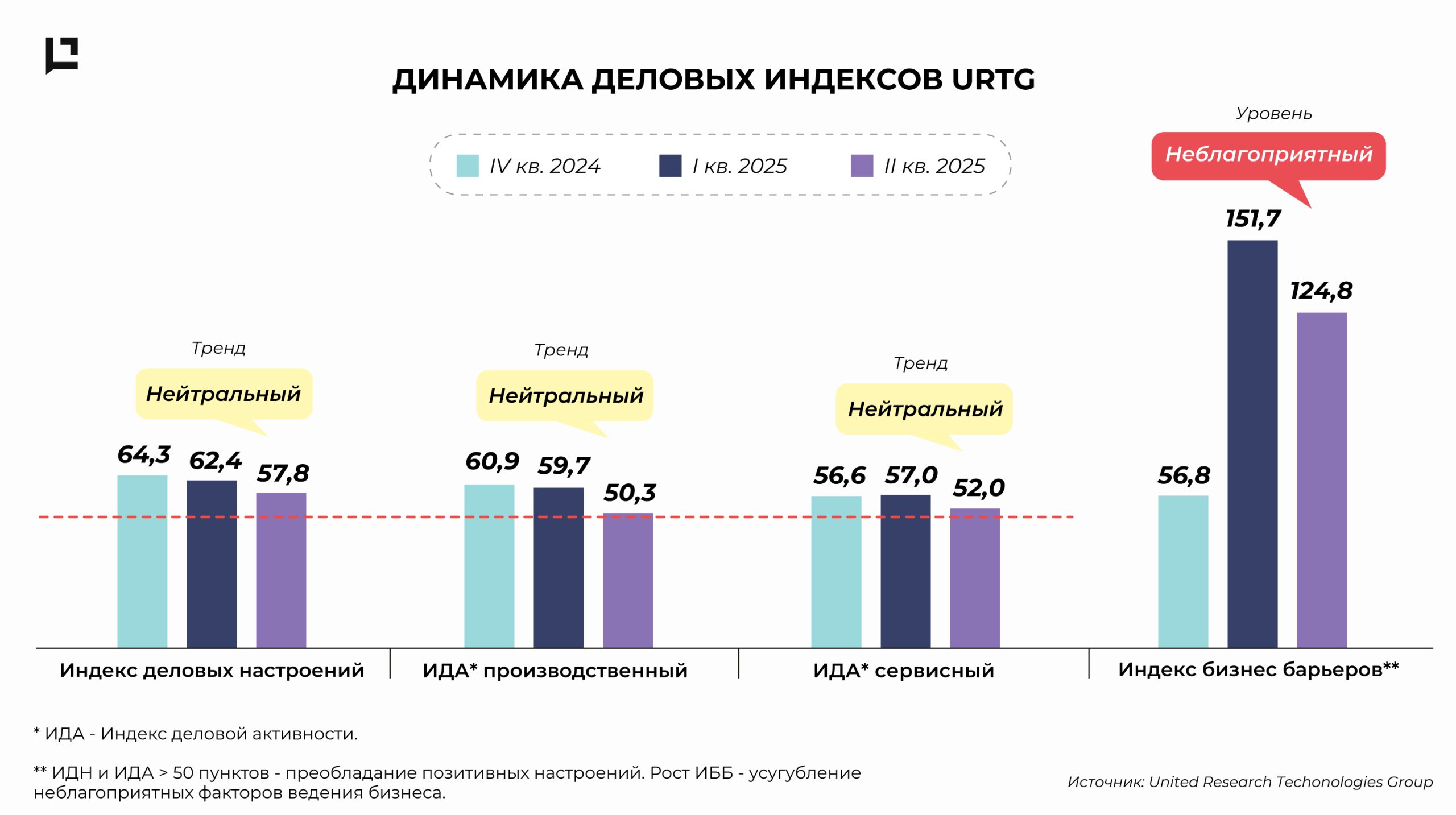

Исследование отражает устойчивую тенденцию к снижению деловой активности и ослаблению настроений среди МСБ в течение трех кварталов подряд. Так, Индекс деловой активности (ИДА) производственных секторов достиг минимального значения за семь кварталов, а ИДА сервисных секторов – за пять кварталов. Несмотря на некоторое снижение напряженности вокруг изменений в экономической политике после принятия норм Налогового кодекса в июле, общий уровень бизнес-барьеров остается высоким.

Накопленная историческая динамика деловых индексов URTG подчеркивает высокую чувствительность казахстанского МСБ к макроэкономическим вызовам – валютным, инфляционным и монетарным. Если в середине 2024 года наблюдался всплеск уверенности на фоне относительной макроэкономической стабильности, то в I–II квартале 2025 деловые настроения начали ухудшаться.

Все диффузные показатели, входящие в расчет индексов деловой активности, показали квартальное снижение, за исключением небольшого прироста в наборе персонала (последнее – в основном за счет торговли и услуг). Наиболее выраженное снижение зафиксировано в производственных секторах, где падение объемов производства, новых заказов и запасов было более выраженным, чем сокращение оказанных услуг и продаж в сервисных отраслях. Несмотря на улучшение сроков поставок, компании стали меньше закупать импортную продукцию, сырье и материалы, а также сократили поставки на экспорт.

Среди ключевых причин ниспадающей динамики – устойчиво высокий курс USD/KZT выше 500 с начала года, резкий рост курса рубля к тенге во II квартале (более чем на +16% кв/кв и +26% с начала года), ускорение инфляции до 11,8% г/г, а также мартовское повышение базовой ставки сразу на 125 б.п. до 16,5%, что что дополнительно ограничило доступ МСБ к заемным средствам.

Особенно тревожной выглядит ситуация в промышленном секторе, где деловая активность резко снизилась на 17,8 пункта до 44,3 пункта, перейдя в зону пессимизма. Это один из самых низких уровней за всю историю наблюдений (с середины 2023 года).

Обрабатывающая промышленность показала более критичное падение активности (40,1 пункта) по сравнению с горнодобывающей (46,9 пункта). В основе устойчивое падение спроса, сокращение производственной загрузки и вероятное ухудшение финансовых показателей предприятий.

Несмотря на некоторое замедление месячной инфляции до 0,8% в июне, представители МСБ продолжают испытывать давление на маржинальность, ограниченное слабым потребительским спросом и высокой конкуренцией. Условный коэффициент маржинальности для производственных предприятий снизился до 0,76 (против 0,87 кварталом ранее), а в сервисных – до 0,90 (0,96).

Индекс бизнес-барьеров (ИББ) продолжает находиться на критически высоком уровне — 124,8 пункта при историческом среднем около 100 пунктов. Напомним, что любое значение ИББ выше нуля означает наличие того или иного уровня барьеров. Финансовые ограничения остаются одной из наиболее острых проблем. Давление этого фактора усилилось до 32,4%.

Исследование выявило важное изменение в структуре финансирования МСБ. Если в первом квартале соотношение собственных к заемным средствам составляло 3,2 к 1, то во втором – сократилось до 2,6 к 1. Ожидания на третий квартал указывают на дальнейшее сокращение до 2,2 к 1.

Переход к внешнему финансированию оказался наиболее выражен среди среднего и микро-бизнеса, но представляется, что причины здесь разные. Так, скорее всего средний бизнес финансируется для расширения и/или поддержания производства, в то время как микро-бизнес – для выживания.

Меры государственной поддержки оцениваются МСБ как малодоступные

По данным конъюнктурного опроса, 70,7% респондентов не ощущают мер государственной поддержки, тогда как всего 25,3% указывают на ее наличие в той или иной форме.

76,1% опрошенных указали, что не пользовались никакими мерами государственной поддержки за последние 12 месяцев.

Среди основных препятствий для участия в программах льготного финансирования респонденты назвали:

- Низкую осведомленность (35,3%),

- Сложные процедуры одобрения (32,9%),

- Неясные критерии участия (21,3%).

Прогнозы и риски

Накопленные уязвимости в сегменте МСБ и сохраняющаяся неблагоприятная оценка ожидаемой налоговой нагрузки в сочетании с внешними факторами могут привести к системным рискам. Учитывая, что МСБ обеспечивает почти 46% занятых и около 40% ВВП страны, дальнейшее ухудшение ситуации в секторе способно усилить социальную напряженность.

Сохранение высокого уровня Индекса бизнес-барьеров, который, как правило, опережает другие деловые индексы в рамках настоящего исследования (ИДН и ИДА) на один квартал, сигнализирует о высокой вероятности того, что ключевые показатели деловой активности МСБ либо покажут слабое восстановление в III квартале, либо продолжат нисходящую траекторию.

Риски массового закрытия предприятий МСБ остаются актуальными. В этих условиях приоритетом становится повышение доступности оборотного капитала, внедрение действенных механизмов компенсации издержек, а также смягчение фискального перехода в рамках обновления налогового регулирования.

Казахстанские предприниматели не имеют права ограничивать доступ граждан к водным объектам - Минводы

Казахстанские предприниматели не имеют права ограничивать доступ граждан к водным объектам - Минводы

Правила общего водопользования утвердило Министерство водных ресурсов и ирригации